2022年4月26日

家族信託と破産の関係

家族信託は一度始まると場合によっては何十年も存続します。そして、その間に何が起こるかは予想しえません。もし、家族信託の当事者が信託期間中に破産してしまったらどうなるのでしょうか。特に信託財産の管理をしている受託者が破産してしまった場合、信託財産がどうなるのかは委託者や受益者の方にとって重要な問題となるでしょう。

本コラムでは、大切な信託財産だからこそ知っておきたい家族信託と破産の関係について説明します。

破産とは

破産とは債務者が返済不能になってしまったときに行われる清算手続の一つです。

破産が認められると、借金などの債務を返済する義務が無くなります。債権者は債務の取立や債務者の財産を差し押さえることはできなくなります。

ただし、破産したときに債務者が所有していた財産は裁判所(破産管財人)によって処分、債権者へ配当されることになります。結局、めぼしい財産は債権者への返済にあてがわれてしまうことになるのです。なお、破産管財人によって管理・処分される財産を破産財団といいます(詳細は後述します)。

ちなみに破産には債務者自らが破産申し立てを行う自己破産と債権者に破産の申し立てをされる債権者破産があります。

【参考】破産財団

裁判所が破産開始決定を行うと、破産管財人(主に弁護士)が選任されます。破産管財人は破産者(債務者)の財産を調査し、管理や処分を行います。この破産管財人によって管理・処分される財産を破産財団といいます。なお、破産者の全財産が破産財団に組み込まれるわけではありません。破産者の全財産が債権者への返済に使われてしまうと、破産者の生活が困窮するためです。破産財団の要件は以下の通りとなっています。

破産財団の要件

- 「財産」であること(換価価値があること)

- 破産手続開始時に破産者が有していること 差押えが可能であること

- 現金の場合は99万円を超える部分だけであること

- 破産管財人によって破産財団から放棄されたものでないこと

反対に破産しても破産財産に組み入れられない、つまり処分しなくてもいい財産を自由財産といいます。

家族信託・信託財産への影響

では、破産すると家族信託や信託財産にはどのような影響があるのでしょうか。当事者ごとに見ていきましょう。

委託者の破産

最初は委託者が破産した場合についてです。

- 家族信託への影響

- 委託者が破産してもすぐに家族信託に影響があるというわけではありません。ただし、委託者の破産後に、破産法・民事再生法・会社更生法の規定によって信託契約の解除がされたときには家族信託は終了します(信託法第163条8号)。

- 信託財産への影響

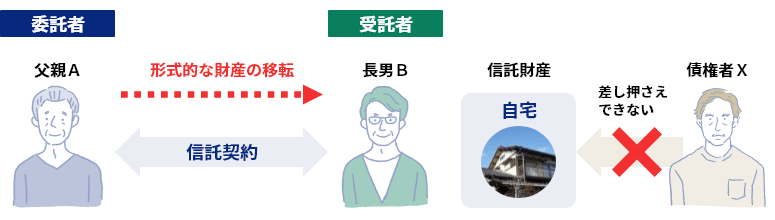

- 結論からいえば、信託開始後に委託者が破産しても信託財産に影響はありません。これは信託が開始した時点で信託財産は受託者へ形式的な移転が行われているためです。委託者の債権者は信託財産から債権を回収したり、差し押さえをすることはできないのです。

このように信託財産が信託の当事者の破産の影響を受けなくなる効果を倒産隔離機能といいます。

ただし、これを悪用することはできません。具体例で見ていきましょう。

| 父親A | 手持ちの現金は乏しく、唯一の財産は自宅のみとなっている |

|---|---|

| 債権者X | 父親Aに100万円を貸している。父親Aの自宅に抵当権等を設定していない |

| 長男B | 父親Aと同居している |

父親Aは債権者Xから100万円の借金をしています。返済期限はすでに過ぎていますが、手元に現金がなく、返済のめどはたっていません。そんななか、しびれを切らした債権者Xから「お金を返してくれないなら、裁判を起こして、自宅を差し押さえする」と通告されてしまいました。

途方に暮れていた父親Aでしたが、ある日長男Bから信託の倒産防止機能について聞きました。「これは使える」と考えた父親Aは自身を委託者、長男Bと受託者とする信託契約を締結。自宅を信託財産として、債権者Xに差し押さえられないようにしました。

唯一の財産である自宅が差し押さえられないとなると、債権者Xは借金を返してもらう方法が無くなり、損害を被ります。

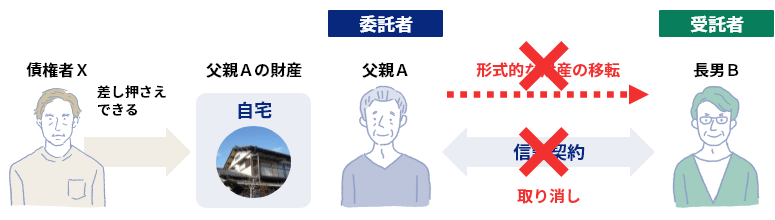

このように委託者が債権者を害することをしりながら、差し押さえから逃れる目的で行う信託を詐害信託といいます。

この場合、債権者Xは裁判上で詐害信託を取消すことができます(同法第11条1項)。

つまり、信託契約をなかったことになり、自宅は父親A所有の財産へと戻ります。結果、債権者Xは父親Aの自宅を差し押さえることができるようになるのです。

なお、詐害信託が成立するか否かについては委託者が信託によって債権者を害することを知っているかどうかが重要であり、受託者が把握していたかどうかは関係ありません。

ただし、受益者が債権者を害することを知らなかった場合には、詐害信託の取消しをすることはできません(同法第11条4項)ので注意が必要です。

受託者の破産

次に受託者が破産した場合について見ていきます。

- 家族信託への影響

- 受託者が破産すると受託者の任務が終了することが信託法に規定されています(同法第56条1項3号)。ただし、別段の定めで受託者が破産しても、その任務が終了しないようにすることが可能です。つまり、受託者が破産した場合に受託者の辞めさせるかどうかは当事者同士で決めることができるというわけです。

- 信託財産への影響

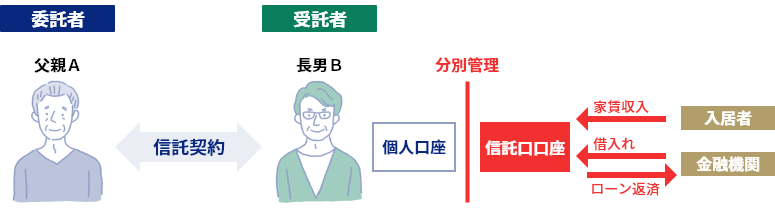

- 受託者が破産手続開始の決定を受けた場合であっても、信託財産に属する財産には、影響を受けない(破産財団に属しない)旨が信託法によって定められています(同法第25条1項)。倒産隔離機能があるのは委託者と同様です。ただし、信託財産となっている現金においては差し押さえられてしまう可能性があるので注意が必要です。

差し押さえされてしまうかどうかは預入先が信託口口座か信託専用口座かによって異なります。信託口口座は倒産隔離機能を有しているため差し押さえの対象にはなりません。対して、信託専用口座は外形上受託者個人の預金となるので、差し押えられてしまう可能性があります。ちなみに差し押さえられた場合には信託契約書を根拠に異議を申し立てることになります。

なお、不動産は受託者の名義になっていますが、同時に信託財産であることがわかるようになっているため、差し押さえられることはありません。

【参考】信託口口座と信託専用口座

- ・信託口口座

信託により受託者が預かった現金を管理するための口座です。受託者固有の財産を管理するためのものではないため受託者の死亡や破産、差し押さえ等によって、口座は凍結されないものと考えられます(ただし、実際は金融機関により対応は異なります)。 - ・信託専用口座

信託口口座が作れなかった場合に便宜的に設ける口座のことで、いわゆる俗称ですので一般的に通じる口座の名称ではありません。信託専用の口座という意味です。受託者個人名義の口座となるため、受託者の死亡や破産、差し押さえ等により凍結されてしまうリスクがあります。

信託財産の破産

信託財産が破産すると聞いて「借金などの負債は信託財産にすることはできないから、信託財産が破産する事なんてないのではないか」と不思議に感じている方もいらっしゃるのではないでしょうか。

しかし、信託財産の中で融資を受ける「信託内借入」を行った場合は信託財産が破産することがあります。例えば、信託財産の賃貸アパートが老朽化により大規模修繕や建て替えが必要な時、また更地に賃貸マンションを建て土地活用をはかる時には資金が必要となりますが、信託財産内の金銭のみでは賄えない場合などには信託内借入が利用されます。

なお、信託内借入では金融機関に対する融資の申込や金銭消費貸借契約、抵当権設定契約などの手続きのすべてを受託者の名義で行います。

信託内借入の仕組みについては下図のようになります。受託者の個人財産とは分けられて、借入れから返済までが行われるのです。

このように信託内借入では信託財産から生ずる収益(賃貸不動産の家賃収入など)からの返済が想定されています。しかし、収益が想定より少なかったなどの理由により、債務超過・返済不能に陥ることがあります。このような場合に信託財産は破産してしまうのです。

- 家族信託への影響

- 信託財産について破産手続きの開始があった場合は家族信託は終了します(同法第163条7号)。

- 信託財産への影響

- 信託財産内の負債の責任は信託財産を管理していた受託者が負うことになります。信託財産で全ての返済ができない場合には、受託者の固有財産で支払う義務があるということです(※)。なお、その責任は無限責任(限度額のない責任)となります。また、受託者が任務を怠ったことにより、信託財産に損失が生じた場合、受益者の請求により受託者は損失をてん補する責任を負います(同法40条1項)。

※ 信託財産のみによって責任を負う「限定責任信託」という信託もあります(同法第216条・217条)

受益者の破産

最後は受益者が破産した場合です。

- 家族信託への影響

- 別段の定めがない場合、受益者の破産で家族信託が終了するなどの影響はありません。

- 信託財産への影響

- 受益者の持つ受益権が差し押さえの対象となります。つまり、受益権が破産財団に組み込まれ、他の財産と同様に債務者へと渡されることになります。

特に委託者と受益者が同じである自益信託の場合、委託者における倒産隔離機能は実質的はありません。委託者の財産は受益権として債務者への返済にあてがわれてしまうのです。

まとめ

以上が破産と家族信託の関係についてでした。家族信託と破産の関係をまとめると下図の通りとなります。

| 破産した当事者 | 家族信託への影響 | 信託財産への影響 |

|---|---|---|

| 委託者 | 破産法・民事再生法・会社更生法の規定によって信託契約が解除された場合、信託が終了する(信託法第163条8号) | 倒産隔離機能により影響なし ※ 倒産隔離機能を悪用した信託(詐害信託)は取り消される可能性がある |

| 受託者 | 受託者の任務が終了する(信託法第65条) ※ 終了しない旨の定めをすることも可能 | 倒産隔離機能により影響なし ※ 信託専用口座の預貯金は差し押さえを受ける可能性がある |

| 信託財産 | 家族信託が終了する(信託法第163条7号) | 受託者が信託財産に対して、無限責任を負う ※限定責任信託などの場合を除く |

| 受益者 | 家族信託自体には影響なし | 受益権が差し押さえの対象となる |

特に信託財産の破産については受託者には無限責任という重い責任が課せられています。

皆様の中には「土地にマンションを建てるとか大規模なことをせずに、信託内借入をしなければ問題ないのではないか」とお考えの方もいらっしゃると思います。しかし、そこまで大規模ではなくても、不動産が信託財産となっている場合にはそれによって発生する経費について考える必要があります。

例えば、信託財産となっている建物の修繕の必要が出てくる可能性があります。その時に信託財産で修繕費が賄えない場合は、追加信託をする、信託内借入をする、受託者自らが身銭を切るなどの対策をしなくてはなりません。他にも固定資産税や水道光熱費などを支払いや、賃貸不動産の場合は敷金や保証金の返還も受託者の義務となります。家族信託に取り組む際にはこれらの経費についても考慮する必要があるのです。